後期高齢者医療保険料について

【 年間保険料について】

保険料は、所得に応じて負担する「所得割」と、加入者全員が負担する「均等割」の合計で、個人ごとに計算します。

年間保険料=所得割額「(前年中の所得-43万円) ×9.43%」+均等割額「47,600円」

賦課限度額:年80万円

・所得割額は、加入者本人の所得に応じて計算されます。

・均等割額は、加入者全員が公平に負担します。

・保険料は、山形県後期高齢者医療広域連合において2年に1度見直されております。山形県内均一となります。

【年度途中に加入された方へ】

年度途中に資格を取得した場合は、月割で計算されます。

年間保険料 × 加入月数 ÷ 12か月

【所得が少ない方への保険料軽減措置について】

低所得者の方に保険料の軽減措置があります。

・均等割額の軽減措置

均等割額の軽減は、同一世帯内の加入者全員及び世帯主の所得金額の合計額で判定され、以下の表のとおり7割、5割、2割の軽減があります。

|

軽減割合 |

軽減後の金額 |

同一世帯内の加入者全員及び世帯主の合計所得金額 |

|

7割軽減 |

14,280円 |

基礎控除額(43万円)+10万円×(給与所得者等の数-1) 以下 |

|

5割軽減 |

23,800円 |

基礎控除額(43万円)+(加入者数×30.5万円)+10万円×(給与所得者等の数-1) 以下 |

|

2割軽減 |

38,080円 |

基礎控除額(43万円)+(加入者数×56万円)+10万円×(給与所得者等の数-1) 以下 |

※上記の「軽減後の金額」は100円未満を切り捨てる前の金額です。

※上記の下線部は給与所得者等が2人以上の場合に計算します。給与所得者等とは、同一世帯内の加入者および世帯主のうち、給与収入が55万円を超える方、公的年金等の収入が60万円を超える65歳未満の方、公的年金等の収入が125万円を超える65歳以上の方をいいます。

《軽減を判定する際の注意事項》

・軽減判定の基準日は毎年4月1日です。年度途中で資格取得した場合は資格取得日になります。

・判定対象者に未申告者がいる場合は軽減判定できませんので、軽減されません。

・均等割額軽減判定時の年金所得計算方法 年金所得-特別控除額(15万円)=軽減判定時の年金所得金額

【サラリーマンの扶養家族に対する軽減】

制度加入直前にサラリーマンの扶養家族だった方には、急な負担増を和らげるために、加入時から2年間、次の特別措置があります。 国民健康保険から移行した方は対象になりません。

|

・所得割額の負担はありません。 |

令和7年度の保険料は年間23,800円です。 |

※前年の所得により、7割軽減に該当する場合があります。

※保険料の通知書が届いた際、軽減されていない場合は税務課窓口に申し出ください。

【保険料の納付方法について】

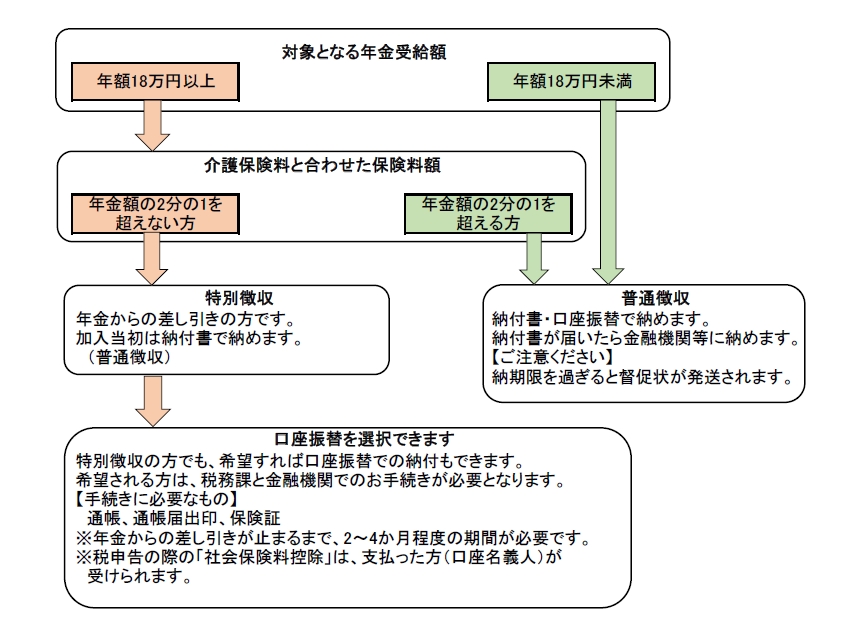

保険料の納付方法は「年金から天引き(特別徴収)」と「納付書などで納付(普通徴収)」の2通りに分かれます。

保険料の納付方法は、原則として年金天引き(特別徴収)となります。(申請しなくても自動的に切り替わります)

ただし、対象となる年の年金受給額が18万円未満の方や、介護保険料と合わせた保険料が年金額の2分の1を超える方は、納付書や口座振替(普通徴収)で納めていただきます。

●徴収方法の判定方法

※特別徴収(年金天引き)について

※特別徴収(年金天引き)について

・年金天引きでの納付が原則ですので、手続きは不要です。

・開始日は、おおよそ資格取得日(誕生日)の半年から1年後に開始されます。事前に通知いたしますのでご確認ください。

・「特別徴収の対象となる年金」を複数受給している方で、特別徴収の優先順位が高い年金の年間受給額が少ない場合、普通徴収となる場合があります。

【保険料の納付が困難になったら】

納付が困難な場合、税務課窓口にご相談ください。事情をお聞きしてきめ細かく対応します。

(令和7年12月22日更新)